本次交易预计将于2017年第一季度末完成,目前还需获得Valspar股东和监管部门审批。Sherwin-Williams公司和Valspar公司一致认为:“完成本次交易不需要或需要极少的资产剥离活动。”

冲击榜首

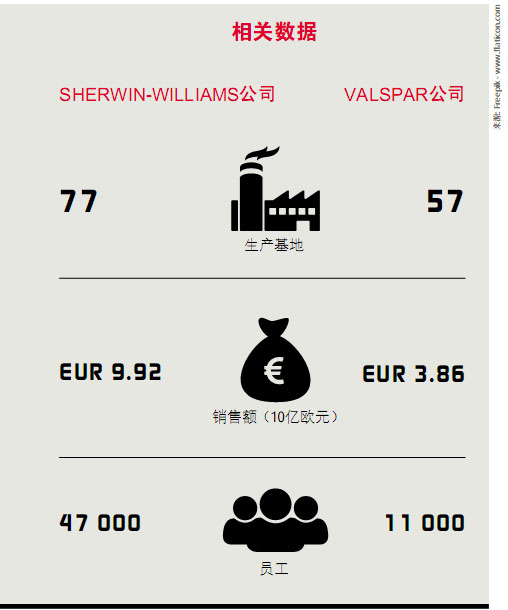

最新的一次大型收购轰动了整个涂料行业。Sherwin-Williams公司计划以约99.2亿欧元(包括债务)收购Valspar公司。本次收购完成后将成就一个新的涂料行业最大的涂料生产商。

■Damir Gagro

Sherwin-Williams公司和Valspar公司双方已经签署了明确协议,Sherwin-Williams公司将以每股99.2欧元的价格收购Valspar公司,整个交易将以现金完成,整个企业价值达到约99.2亿欧元。通过本次交易,将加快Sherwin-Williams公司通过在亚太地区和欧洲、中东、非洲地区的全球平台的扩张,加快公司的发展战略,同时也提高了在包装和卷材领域的产能。

这2家公司的涂料业务具有高度互补性,本次交易加强了Sherwin-Williams公司作为全球涂料供应商的地位。2015年,估计这2家公司的收益和调整后息税折旧摊销前利润EBITDA约为137亿欧元,刚好超过最大的涂料生产商PPG Industries 公司(2015年税前收入134.4亿欧元)。新公司员工人数将达到约58 000人。

强化工业涂料业务

因为Sherwin-Williams公司的传统业务主要集中在建筑涂料,包括大型连锁店,所以Valspar公司的工业涂料业务成为本次交易理所当然的依托支撑点。如今,Sherwin-Williams公司获得了领先的工业涂料平台。Valspar公司也增强了Sherwin公司缺乏的以下两大领域:食品、饮料包装涂料和卷材涂料。Sherwin-Williams公司在北美建筑涂料市场上已确立了主导地位,通过本次收购,该公司将有机会复制其成功经验。截止2015年10月31日财年,Valspar公司净销售额为38.6亿欧元。Valspar公司的工业和包装涂料领域占销售额的57%,客户以OEM为主。消费品涂料包括消费品涂料和汽车修补涂料,占总销售额的39%。此外,Valspar公司的树脂和专业色浆业务占总销售额不到5%。

将产能延伸到新地区

本次交易预计将于2017年第一季度末完成,目前还需获得Valspar股东和监管部门审批。Sherwin-Williams公司和Valspar公司一致认为:“完成本次交易不需要或需要极少的资产剥离活动。”尽管收购Valspar公司的交易活动将很可能完成,但对墨西哥Comex公司收购失败案例最近一直影响着Sherwin-Williams公司的经营活动。尽管Sherwin-Williams公司已收购Comex公司在美国和加拿大的有限业务,但是由于合并后2家公司可能占据墨西哥约二分之一的建筑涂料市场,墨西哥反托拉斯机构否决了本次收购活动。但Sherwin-Williams收购失败后的几个月内,PPG公司就将墨西哥Comex公司(该公司主体)纳入囊中。本次收购Valspar公司,也表示Sherwin-Williams公司从收购墨西哥Comex公司的失败中强势回归。

对Sherwin-Williams公司来说,Valspar公司是一个新的机遇,将使其终端市场和区域达到多样化。Sherwin-Williams公司总裁兼首席执行官John G. Morikis表示:“Valspar公司与SherwinWilliams公司具有极好的战略互补性。本次收购扩大了公司品牌在北美洲的业务和客户关系,极大加强了全球面漆业务,并将产能扩大到新的地区和应用领域,包括亚太地区和欧洲、中东、非洲地区规模平台的增长。”例如,在中国和澳大利亚,Valspar公司从事建筑涂料的销售,而这两个地区也是Sherwin-Williams公司产品线还没有完全覆盖的地区。据Morikis表示,Sherwin-Williams公司的总部仍将设在克利夫兰市,并将继续保持在明尼阿波利斯市的市场占有率。Valspar公司的生产经营活动遍布美国和海外,包括加拿大、巴西、澳大利亚和中国。Valspar公司的收益为38.6亿欧元,其中,美国以外的市场约占46%。2015年,Sherwin-Williams公司的收益超过99.2亿欧元,其中,美国市场占80%以上。据Morikis所说,至于Valspar公司董事长兼首席执行官Gary Hendrickson在新公司的去留问题,迄今尚无定论。

John Morikis和Gary Hendrickson在2016年3月21日电话会议期间的声明

John Morikis在谈到关于本次交易时表示:本次交易也将使Sherwin-Williams公司更好地与全球涂料行业接轨,将公司的国际市场收益从总业务收益的16%提高到24%。从全球涂料市场考虑,这是非常重要的。全球涂料市场规模达1 200亿美元,其中81%位于北美洲以外。通过Valspar公司在亚太地区和欧洲、中东、非洲地区的业务平台,我们将更有能力加快公司战略发展步伐。

John Morikis在谈到在欧洲的业务活动时表示:在我看来,如果考虑欧洲市场的话,首先应将其分成两大领域:工业涂料和建筑涂料。在工业涂料方面,我们主要从事木器涂料。虽然也涉猎防护涂料和船舶涂料,尽管有增长,但市场很小。本次收购整合了在欧洲、中东、非洲地区工业涂料市场上的所有业务,我们认为新公司将具有更广泛的产品和技术,因此将能取得更好的发展。建筑涂料是Valspar公司一直在发展壮大的业务。我们已收购该公司的生产厂,最主要的当然是防护涂料和船舶涂料生产厂,这些生产厂可立刻投入生产。但是,在接管这些生产厂并评估所面临的机遇及最佳经营方式的同时,我们将采取最有效的措施,确保能更好地为客户提供服务。对于哪里需要这些业务及工厂将为哪些客户服务,我认为现在定论为时尚早。但是,在收购后,我们肯定会接管这些生产厂。在那里,我们不但有了不起的员工,而且还看到了美好的愿景。

Gary Hendrickson在谈到Valspar公司业务时表示:我们的涂料业务不具有明显的周期性。包装和涂料业务的全球增长率约为3%。20年来,我们的增长速度一直高于整个行业的增长速度。而且,我预计我们将继续保持这种增长速度。在这个领域中存在一些结构性情况,这对我们非常有利。在过去约5年的时间内,涂料业务的复合年均增长率一直保持在5%左右。在最近5年里,我们的新涂料业务净收益一直以4%~5%的速度增长。我预计上述趋势仍将延续。